У чому проблема?

Через війну понад третина українців втратила звичні джерела доходу. Багатьом довелося змінити місце проживання, інші втратили роботу, а ті накопичення, що залишилися після всіх цих випробувань, намагається "доїсти" висока інфляція. Питання розумного управління особистими фінансами та створення стійких джерел доходу сьогодні стають актуальнішими, ніж будь-коли.

Яке рішення?

Інвестування у відомі компанії, такі як Apple, McDonalds або Netflix, може бути вигідним і мати свої переваги для досягнення фінансових цілей. В таких компаніях криються можливості для стабільного доходу, росту вартості акцій і надійного місця для зберігання капіталу. Але як саме працює процес купівлі акцій відомих брендів? Розібратися з цим питанням "Рубриці" допомогла експертка — фінансова планерка iPlan.ua Ульяна Гринчевська.

Як це працює?

Можливість інвестувати у фондовий ринок та купувати акції (або інші активи) різних міжнародних компаній українці отримали у 2017-ому році. Тоді Національний банк України дозволив переказувати кошти на брокерський рахунок в рамках Е-ліцензії — 50 тисяч євро. Зараз е-ліміт становить 200 тисяч євро, і хоч під час війни діє ряд валютних обмежень для виводу коштів за кордон (в тому числі на брокерський рахунок), але й сьогодні вкладатися в акції всесвітньо відомих брендів та отримувати пасивний прибуток — можливо. Ульяна Гринчевська розбиває процес такого інвестування на сім кроків.

Крок перший: дії перед купівлею акцій компанії (чи компаній)

Ілюстративне фото

- Визначення цілей. Насамперед варто дати відповіді на питання про те, яку ціль зможе закрити купівля активу (наприклад, формування капіталу для пенсії; нерухомість; освіта для дітей; чи "просто спробувати як це все працює").

- Визначення часового горизонту. Тут важливо зрозуміти, протягом якого часу ви готові інвестувати (на довгому проміжку 10+ років; чи 1-3 роки). Адже від цього має залежати ваша особиста стратегія в інвестуванні.

- Визначення відношення до ризику. На скільки ви готові прийняти ризик. Актив зріс в ціні на 80% — ваші дії? Ціна на актив зменшилася на 80% — ваші дії?

- Підбір активів для купівлі. Для того, щоб інвестиційний портфель працював максимально ефективно, важливо, щоб він містив різні класи активів: акції, облігації, золото тощо.

Крок другий: які акції купувати?

На жаль (або навпаки, на щастя), тут однозначної відповіді немає, говорить Ульяна Гринчевська. Все залежить від того, чому ви можете надавати перевагу; які фінансові цілі; відношення до ризику та інвестиційна стратегія. Але можна виділити декілька загальних підходів до вибору акцій компаній:

- Підбирати у свій інвестиційний портфель великі, відомі компанії (наприклад, Apple, Microsoft, Amazon, Netflix, Google, Coca-Cola, McDonalds тощо). Ці компанії мають стабільний бізнес та досить тривалу історію успіху.

- Акції росту або дивідендні акції. Вибір залежить від того, чому ви надаєте перевагу і коли ви хочете отримувати дохід від інвестицій. Зрозуміти різницю між цими двома видами акцій допоможе відео "Чи працюють дивідендні акції?".

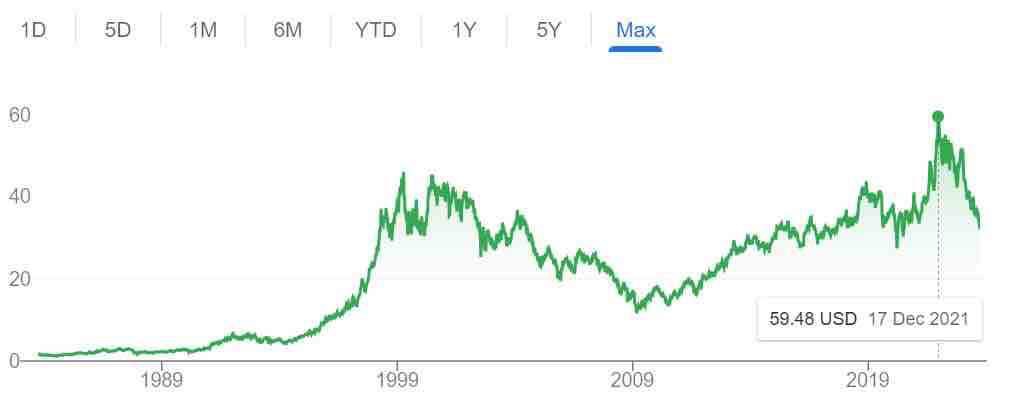

- Купувати акції з конкретного сектору. Тут згадаймо Covid-19 і як стрімко розвивалася компанія "Pfizer". Пік росту якраз був у 2021-ому році, коли була популярна тема вакцинації. (Для інформації: від початку року ціна на акції Pfizer впала на 36%).

Графік 1. Динаміка ціни на акції компанії Pfizer. Надала Ульяна Гринчевська

- Аналіз фундаментальних показників. Перед придбанням акцій варто аналізувати фундаментальні показники компанії, такі як прибутковість, борг, керівництво та конкурентоздатність. Це допоможе визначити фундаментальну стабільність компанії.

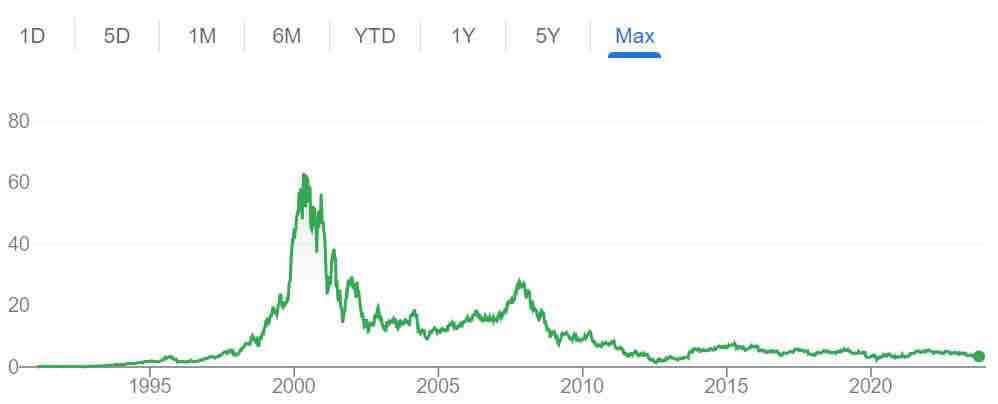

"Переваги купівлі акцій, здавалося б, очевидні: купуєте акції й або отримуєте дивіденди, або очікуєте на зростання акцій і продаєте. Але, на жаль, не все так легко і просто, — відзначає Ульяна Гринчевська. — Часто акції можуть як швидко зростати в ціні, так і падати. Наприклад, ви точно чули про компанію «Nokia». Протягом 2000 року компанія була лідером у виробництві мобільних телефонів. Але через зростання популярності iOS та Android компанія втратила своє лідерство, а це прямо вплинуло на ціну акцій «Nokia» (адже у 2000 році ціна на акції впала на 90% і вже не відновилася по попереднього значення). Але хто купував акції цієї компанії до 2000 року і продав у 2000 році, отримав хороший прибуток".

Графік 2. Динаміка ціни на акції компанії Nokia. Надала Ульяна Гринчевська

Чи є схожий інвестиційний інструмент до акцій, але менш схильний до коливань?

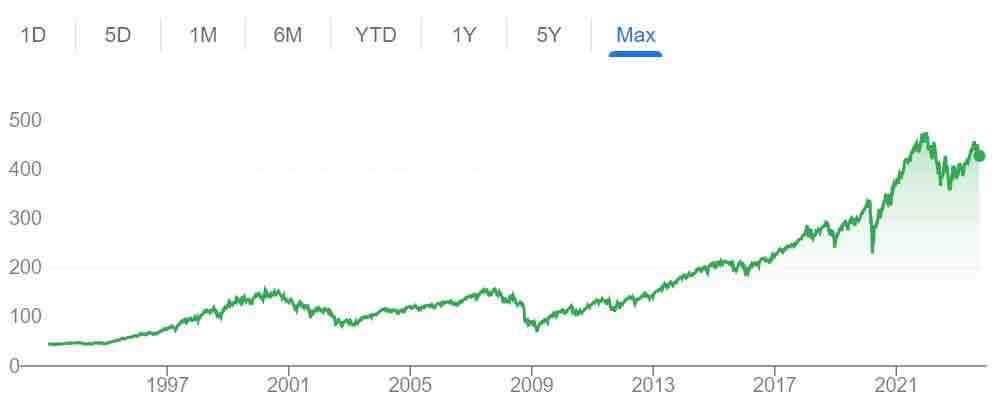

Є. Це може бути ETF-фонд на акції. ETF-фонд — це набір акцій в одному фонді (або часто можна зустрічати таке поняття, як "кошик з акцій"). Найбільш відомим і найдавнішим є ETF-фонд SPY. Він відстежує індекс S&P500, куди входять 500 компаній США, які мають найбільшу капіталізацію. Переваги ETF-фонду у порівнянні з окремими акціями компаній, це — широка диверсифікація по компаніях (можна підібрати ETF-фонд, який буде покривати різні країни світу); низька комісія за купівлю й обслуговування; менша волантильність (діапазон коливання цін, — ред.).

Графік 3. Динаміка ціни на etf-фонд SPY. Надала Ульяна Гринчевська

Крок третій: відкриття брокерського рахунку

Брокерський рахунок — це спеціальний особистий рахунок інвестора, який можна відкрити у брокерській компанії, щоб торгувати цінними паперами (акціями; облігаціями тощо). З допомогою даного рахунку можна купувати та продавати різні класи активів.

Українці можуть інвестувати з допомогою кількох брокерів: Interactive Brokers; Swissquote; Freedom Finance Europe; Exante. Щодо Freedom Finance Europe і Exante, то є певні нюанси, полягають вони в тому, що ці два брокери мають "російське коріння". Експертка звертає увагу: якщо інвестор все ж таки прийме рішення інвестувати з допомогою Freedom Finance Europe і Exante, то потенційно може нести ризик блокування/замороження інвестицій на невизначений час.

Ульяна Гринчевська наводить приклад, як вибір брокера може вплинути на інвестиції. До жовтня 2022 року багато людей купували ОВДП через брокера Freedom Finance. 19 жовтня 2022 року РНБО наклала санкції на українську компанію міжнародного брокера Freedom Finance та його власника мільярдера Тимура Турлова. Така новина негативно вплинула на тих, хто купував ОВДП через цього брокера. Адже станом на зараз кошти заблоковані й коли їх розблокують, невідомо, адже для цього потрібні зміни в законодавстві.

Щодо Interactive Brokers, це найбільша американська брокерська компанія. Цей брокер цікавий для українців низькими комісіями за купівлю активів, відсутністю мінімальної межі/ліміту для відкриття рахунку, відсутність регулярної плати за обслуговування рахунку, надійністю брокера тощо. Але Interactive Brokers не відкриває рахунки клієнтам, які мають місце народження/прописку Донецької, Луганської областей та АР Крим. Альтернативою для таких клієнтів може бути Swissquote (швейцарський банк і брокер). Swissquote має більші комісії, але все ж можливість інвестування є.

"У багатьох читачів може виникнути логічне питання, а чи є якісь українські брокери чи компанії, які пропонують доступ до фондового ринку? Тут я б відповіла так: дуже короткий час — були. Мова піде про monoinvest (сервіс від monobank для купівлі цінних паперів). 5 липня президент Зеленський ввів у дію рішення РНБО щодо санкцій проти 18 компаній. До списку потрапив EXT Ltd — ліцензований кіпрський брокер, у партнерстві з яким на початку 2022 року monobank розгорнув свій інвестиційний проєкт. Для інвесторів, які купували активи через monoinvest це була погана новина, адже довелося продати всі свої позиції. Мінус полягав в тому, що якщо в клієнта була збиткова позиція, то клієнт частково втратив кошти від інвестування. Ну і не варто забувати про податки на інвестиції", — додає фінансова планерка.

Крок четвертий: поповнення брокерського рахунку

Від початку війни перекази на брокерський рахунок з допомогою SWIFT заборонені. Але зараз українці можуть використовувати різні сервіси, наприклад wise; zen; revolut тощо. Тут ще варто враховувати наявні валютні обмеження. З одного банку можна надіслати еквівалент не більше ніж 100 тисяч гривень в місяць.

Крок п'ятий: Купівля активів

Ілюстративне фото

Після переказу коштів на брокерський рахунок можна створювати заявку на купівлю. Цей процес відбувається швидко: обираємо потрібний інструмент і створюємо заявку на купівлю. Процес купівлі може зайняти пару секунд. Наприклад, якщо ми хочемо купити 10 акцій SPY через Interactive Brokers, то комісія за таку операцію складе 1 долар.

Крок шостий: моніторинг своїх інвестицій

Ще важливо з самим собою домовитися: коли я продаю окрему акцію чи ETF-фонд, коли досягну своєї цілі. Така домовленість з самим собою, допоможе менше піддаватися можливій паніці на фондовому ринку і слідувати своєму фінансовому плану.

Крок сьомий: виведення доходу

Якщо людина почала інвестувати під час війни й заводила гроші на брокерський рахунок через wise, zen тощо, то вивести гроші можна через ці ж платіжки. При цьому дивіденди будуть становити 9% + 1,5% військового збору. Податок на приріст капіталу — 18%+ 1,5% військового збору.

При оподаткуванні інвестиційного доходу варто враховувати девальвацію гривні. Чим більше ми будемо платити гривень за 1 долар, тим більші будуть податки (бо всі розрахунки з бюджетом здійснюються в гривні). Але якщо знову відкриється можливість поповнювати брокерський рахунок через SWIFT, то і виводити кошти можна буде на банківський рахунок також через SWIFT.

"Важливо пам'ятати, що інвестиції в акції супроводжуються ризиками, і перед придбанням акцій рекомендується провести детальний аналіз та, можливо, проконсультуватися з фінансовим радником. Також слід враховувати свої фінансові цілі, горизонт інвестування та ставлення до ризику", — резюмує Ульяна Гринчевська.

Ще більше корисних рішень!

Готові придбати першу акцію? Тоді зверніть увагу на загальні поради, що дає співзасновник iPlan.ua Любомир Остапів:

- Акції світових компаній — це найкращий спосіб накопичити кошти на пенсію чи на освіту для дітей. Накопичення не залежатимуть від курсу гривні до долара та економічної чи політичної ситуації в Україні.

- Акції — це точно не для короткострокових цілей, наприклад, "за рік купити квартиру". Ви зможете примножити свої вкладення приблизно на 7–10% на рік, але треба почекати.

- Акції не гарантують доходу. Любомир Остапів радить купити для початку одну акцію, аби простежити за нею, побачити, як змінюється її вартість. Це може стати хорошою підготовкою перед більшою покупкою.

- Для початківця, який уже вирішив купити саме акції, краще вкладатися у відомі компанії, які на ринку вже давно.

- Можна для початку купувати акції щомісяця або щокварталу. Так, одного разу купите дорожче, наступного — дешевше. Але за 5 років ви купите акції фактично за середньою ціною.

- Потрібно буде заплатити податки. Також раз на рік вам як інвестору потрібно буде надавати податкову декларацію.

І ще, слід памʼятати: на фондовому ринку немає жодних гарантій. Неприємні речі можуть статися, навіть коли ви інвестуєте в компанії із сильними брендами. Тому ви повинні бути готові до ситуації, коли ви можете втратити гроші. Отже, будь-які акції, придбані у компаній, мають бути придбані за кошти, якими ви справді готові ризикнути. Уникайте вкладати в акції кошти з фінансової подушки, та ті, які ви накопичили, наприклад, на житло, вирішення проблем із здоровʼям чи навчання вашої дитини.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.